业绩回暖、估值匹配、“新星”浮出

新三板2017年报业绩增速回升,整体市盈率21X基本匹配,下行压力不大

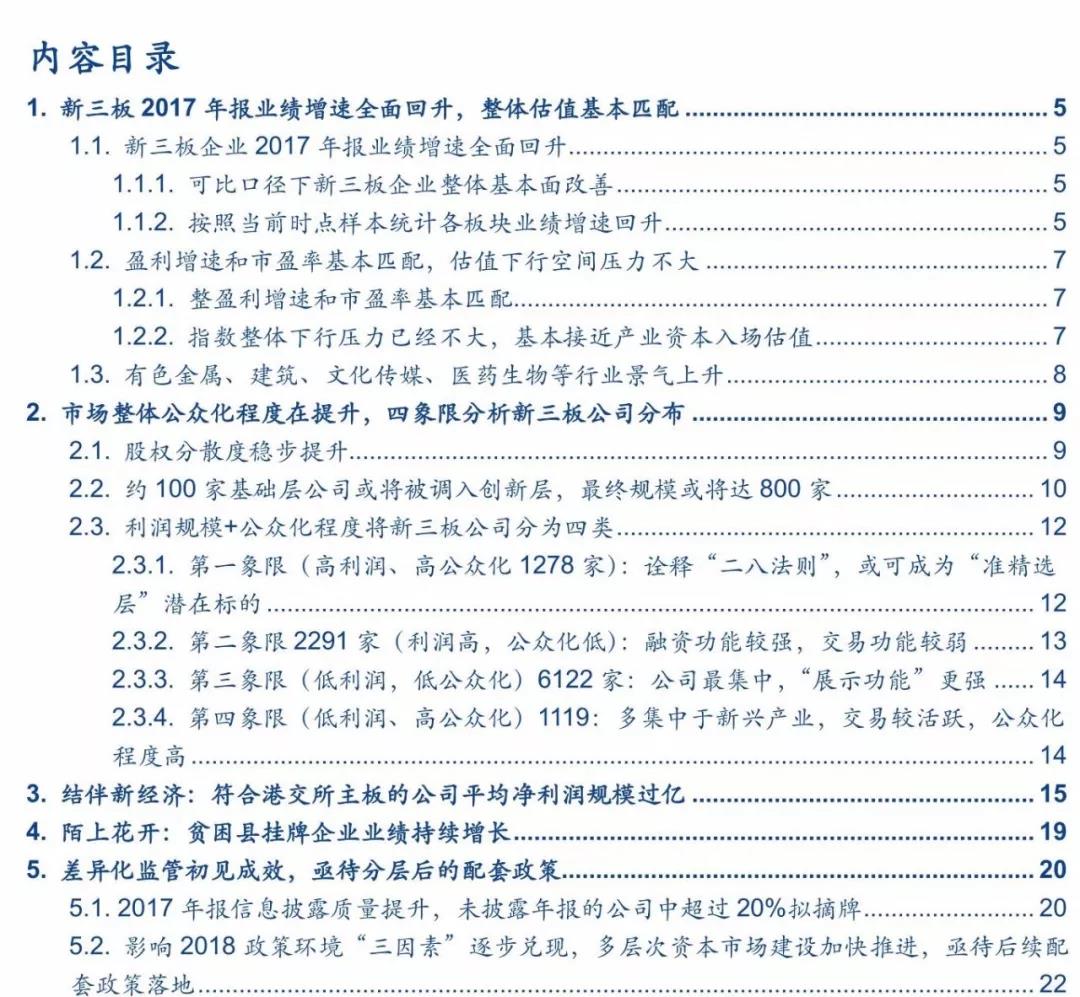

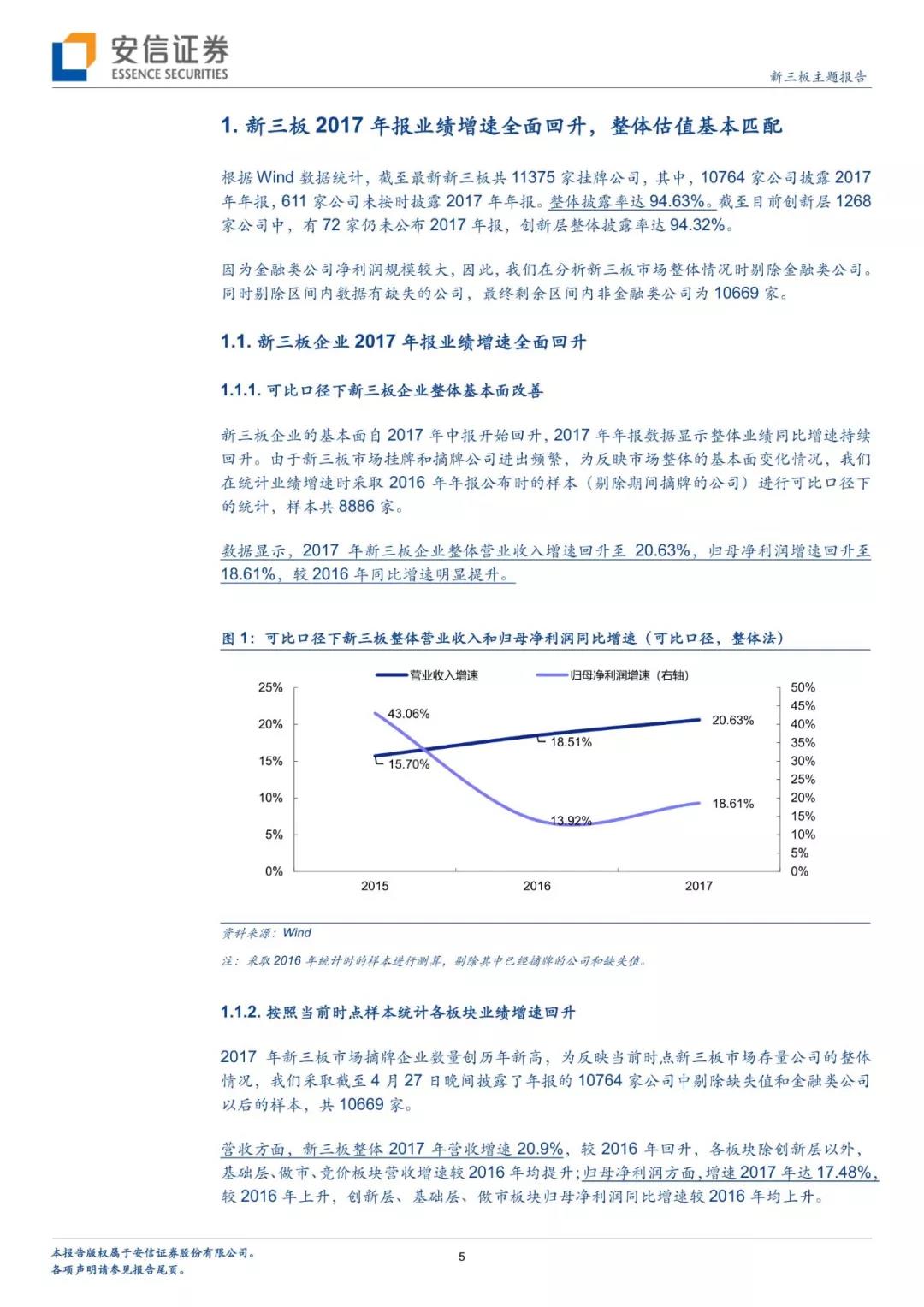

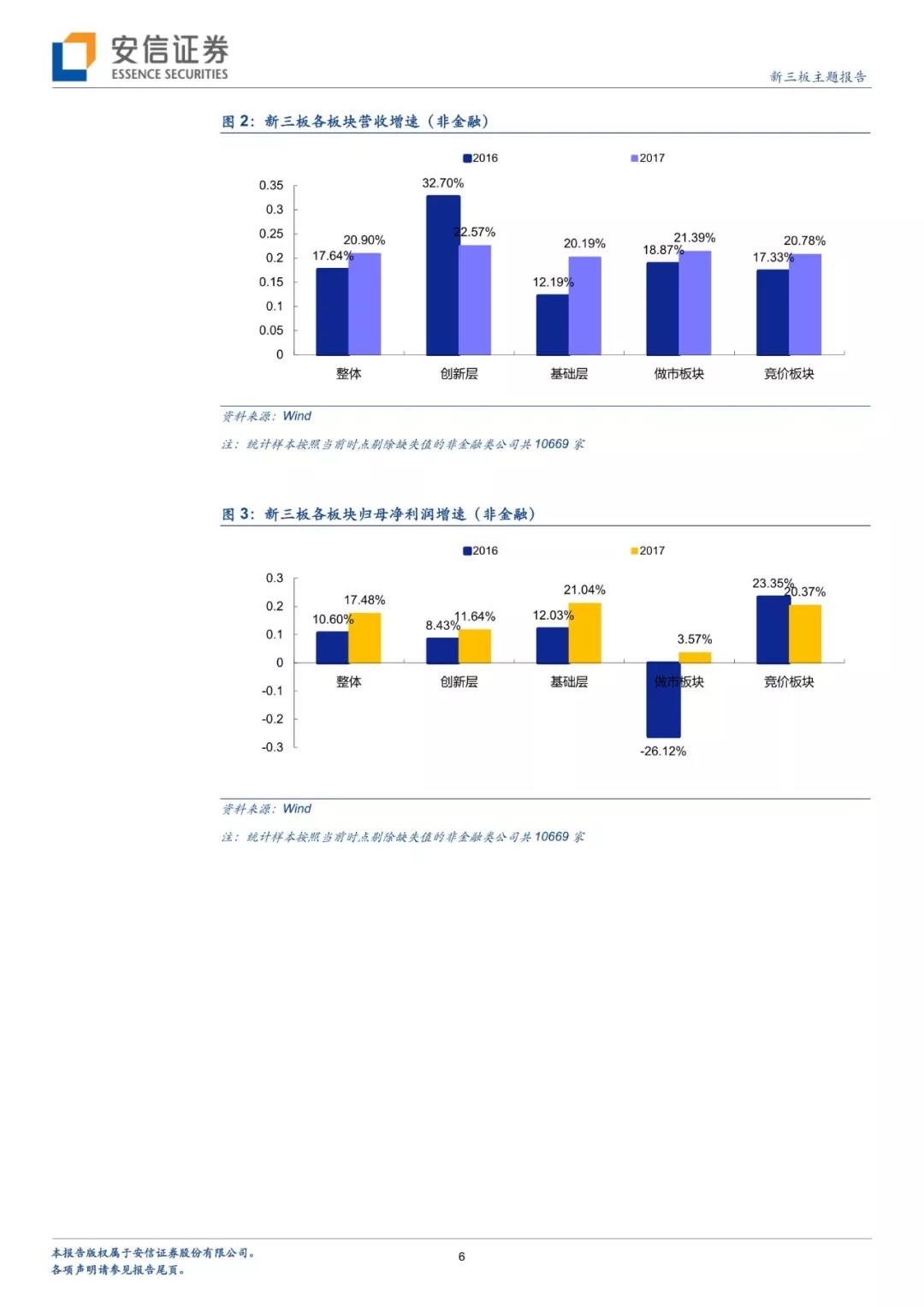

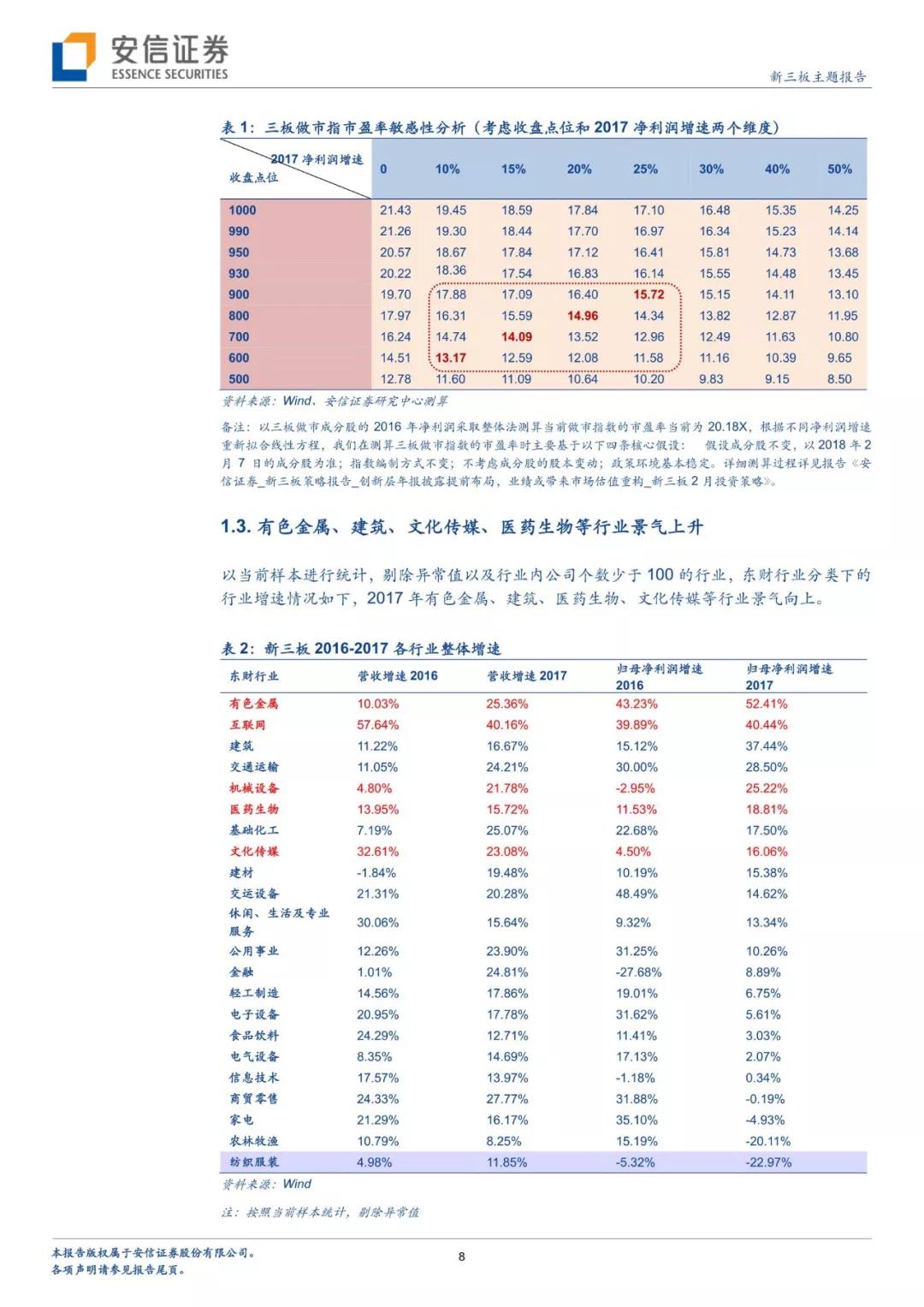

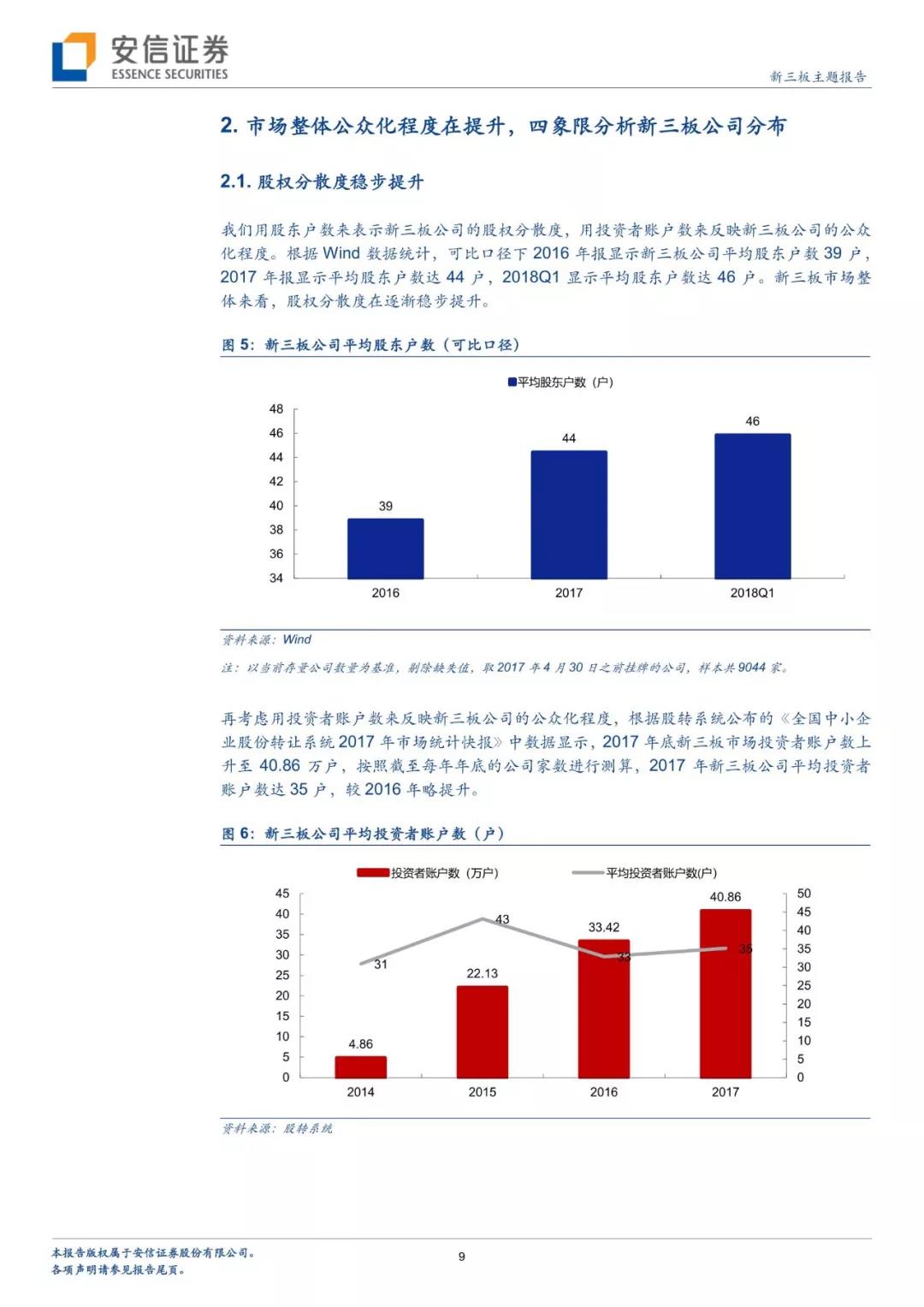

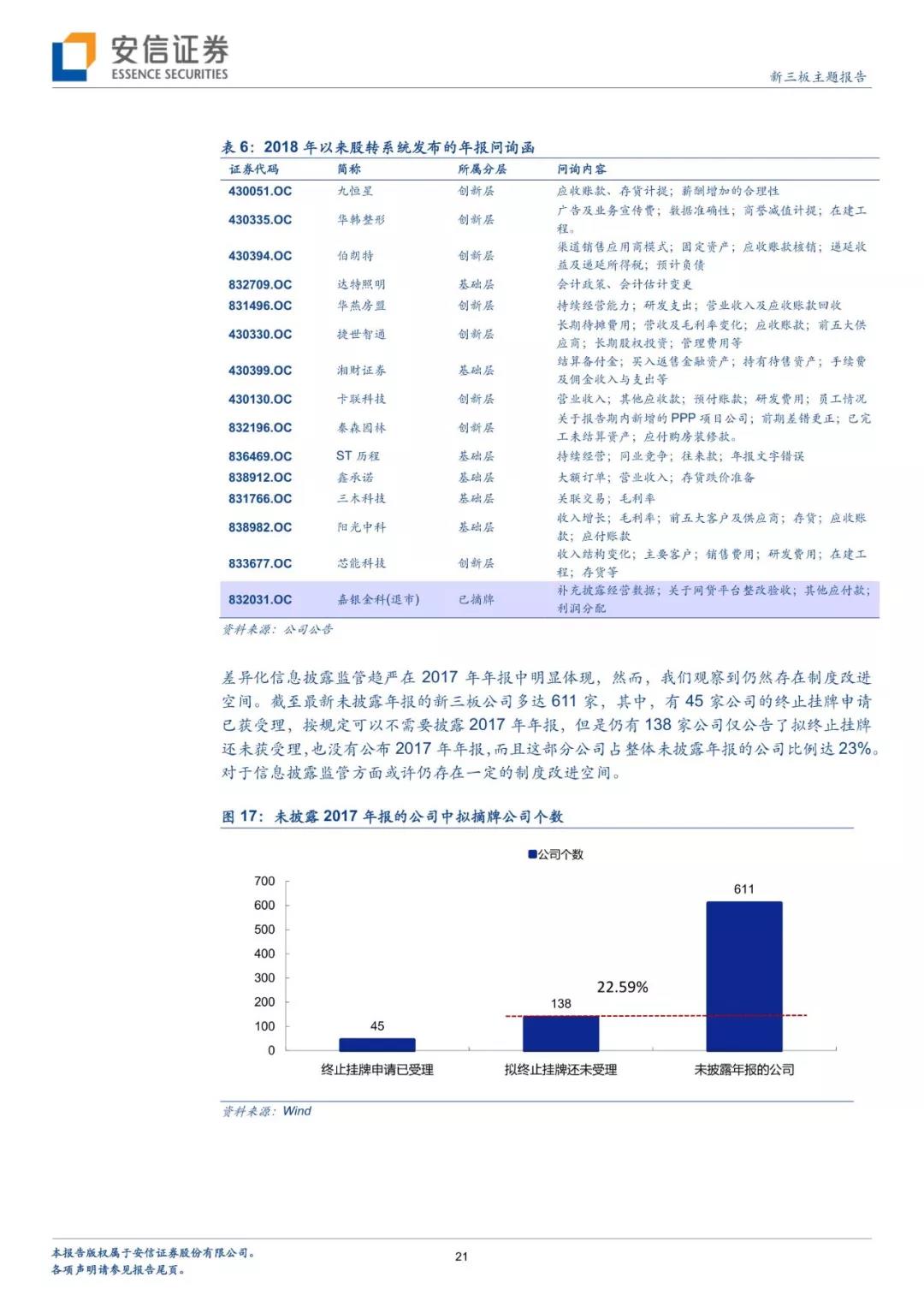

截至最新新三板10764家公司按时披露2017年年报,611家公司未披露2017年年报。整体披露率达94.63%。可比口径下2017年新三板整体营业收入增速回升至20.63%,归母净利润增速回升至18.61%,较2016年同比增速明显提升(2016年营收整体增速18.51%,归母净利润增速13.92%)。新三板整体静态市盈率中位数21X;三板做市指数成分股的静态市盈率中位数17X,做市指数成分股的整体2017归母净利润增速达18.81%,估值和盈利增速基本匹配,市场下行压力不大。

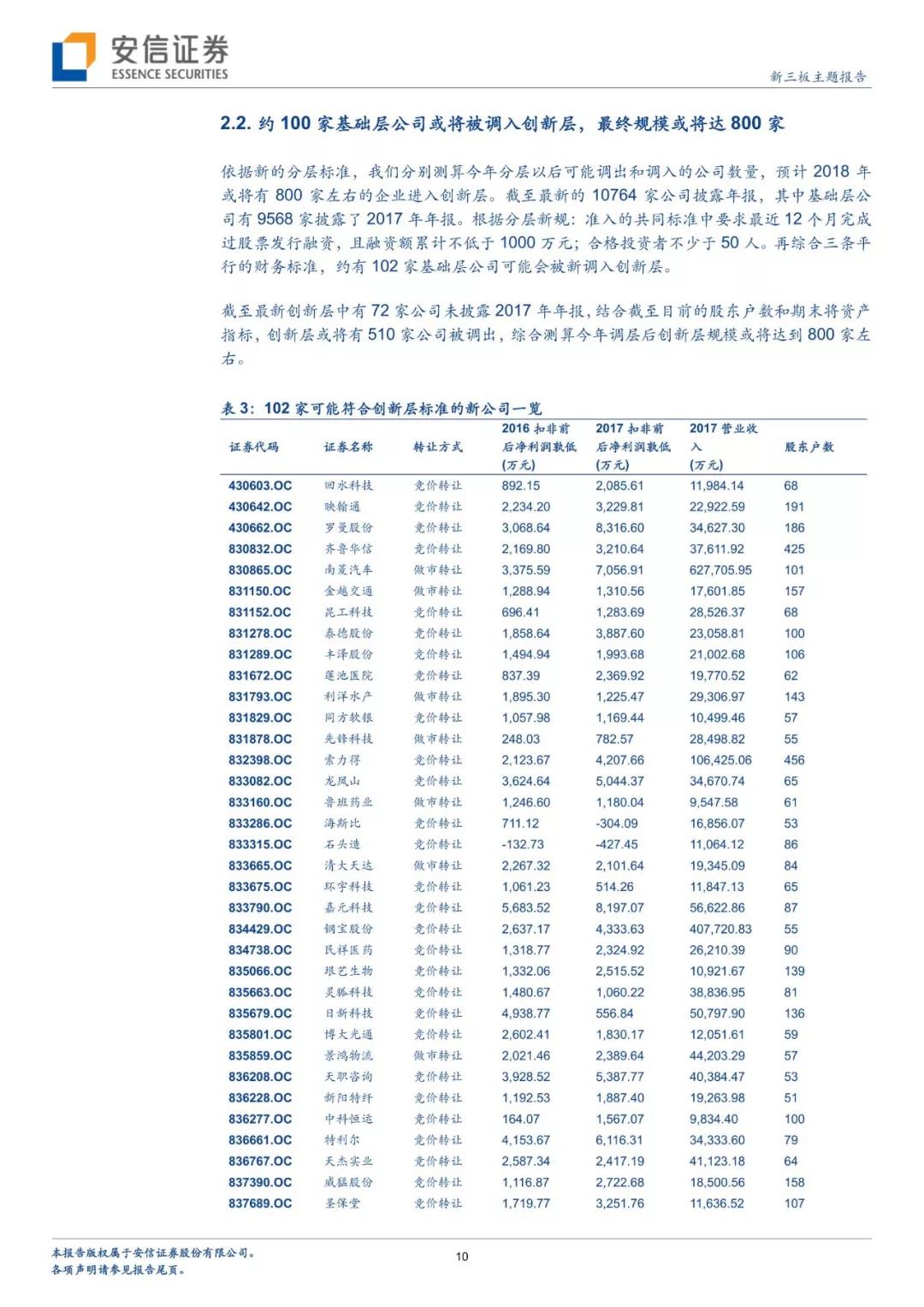

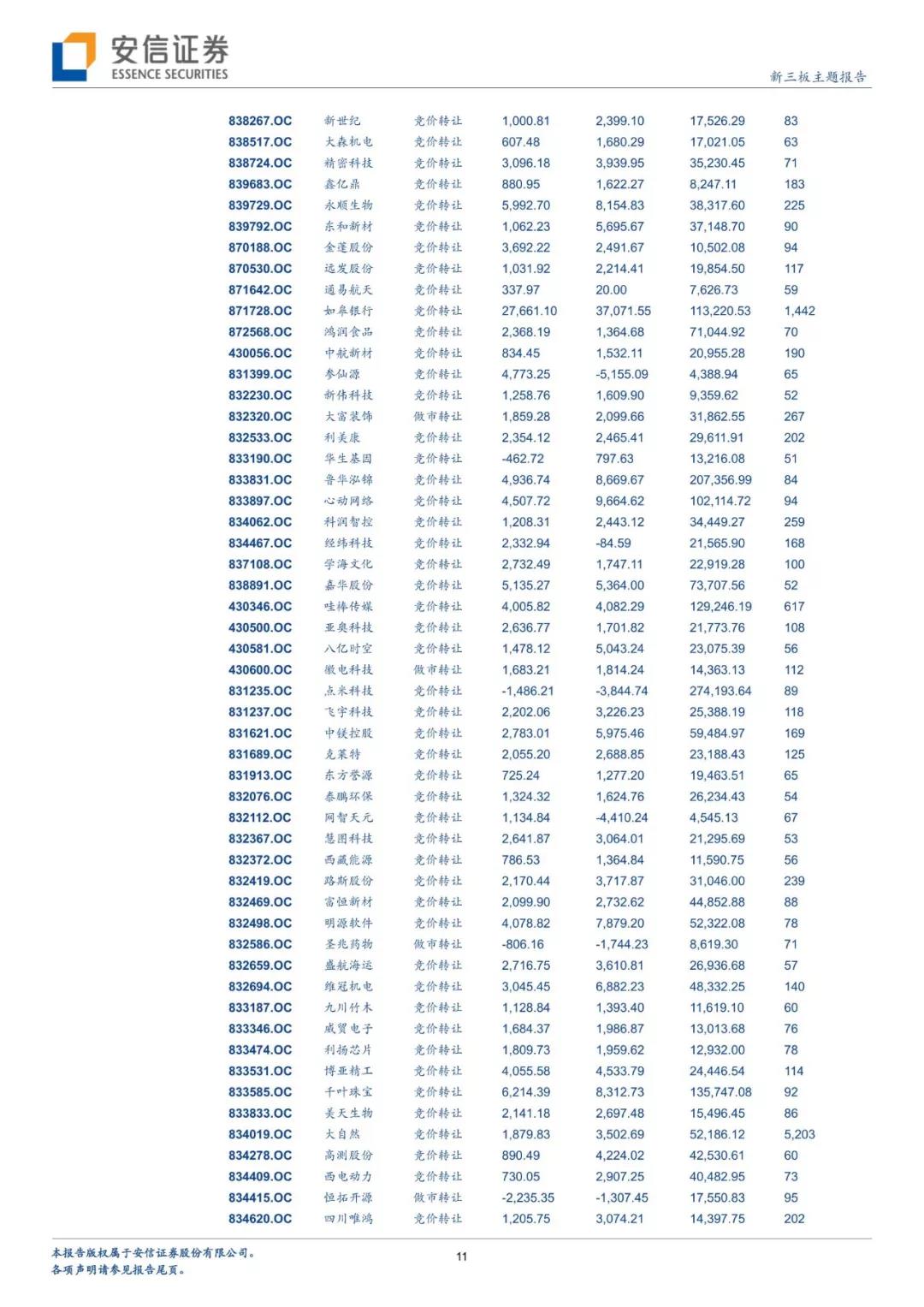

新三板公司股权分散度稳步提升平均股东46户,按照新规或将有约100家基础层公司被调入创新层

可比口径下2016年报显示新三板公司平均股东户数39户,2017年报显示平均股东户数达44户,2018Q1显示平均股东户数达46户。新三板市场整体来看,股权分散度在逐渐稳步提升。依据新的分层标准,分别测算今年分层以后可能调出和调入的公司数量,预计今年创新层公司数量或将达到800家左右,约有102家基础层公司可能会被新调入创新层,名单详见正文。

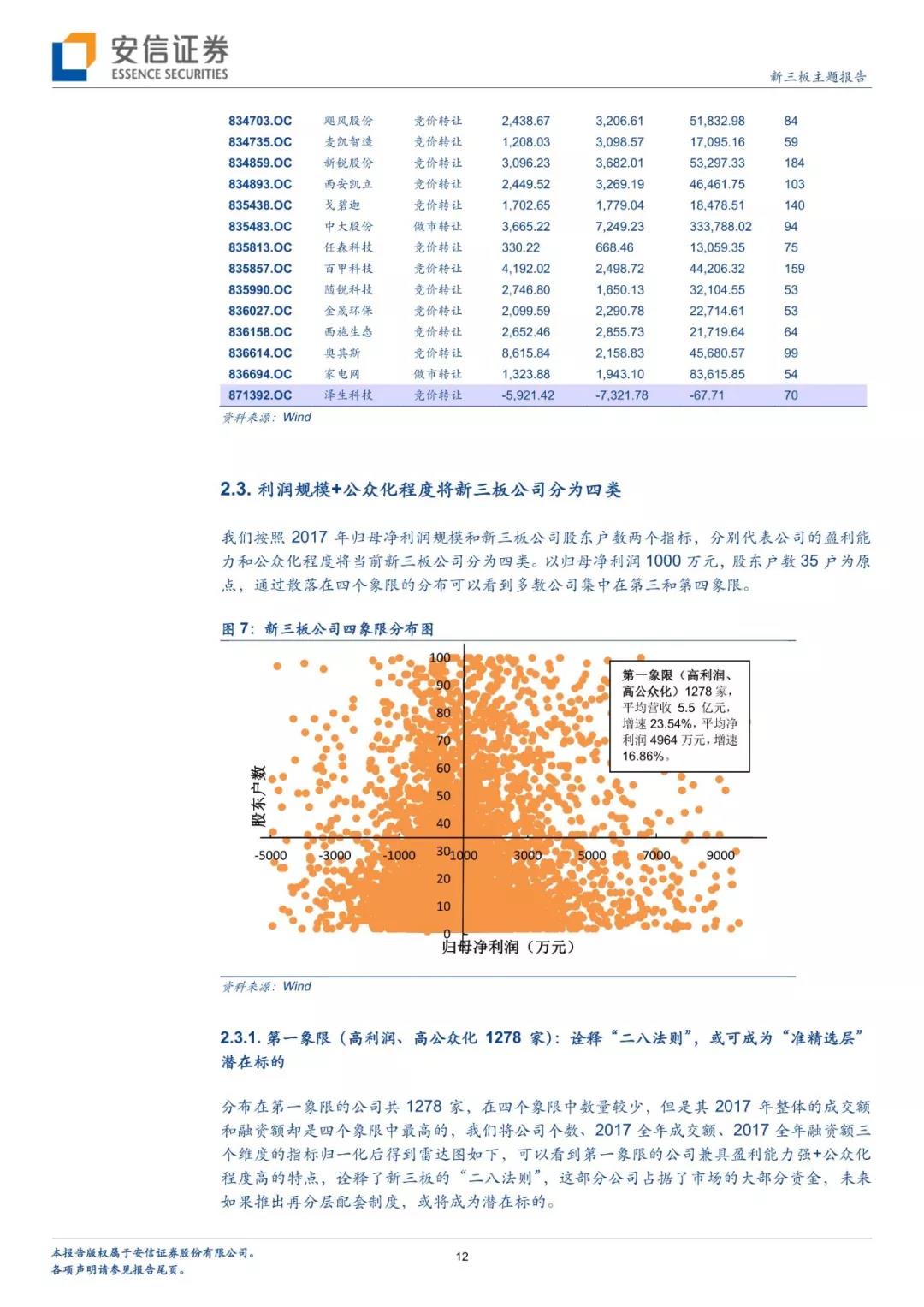

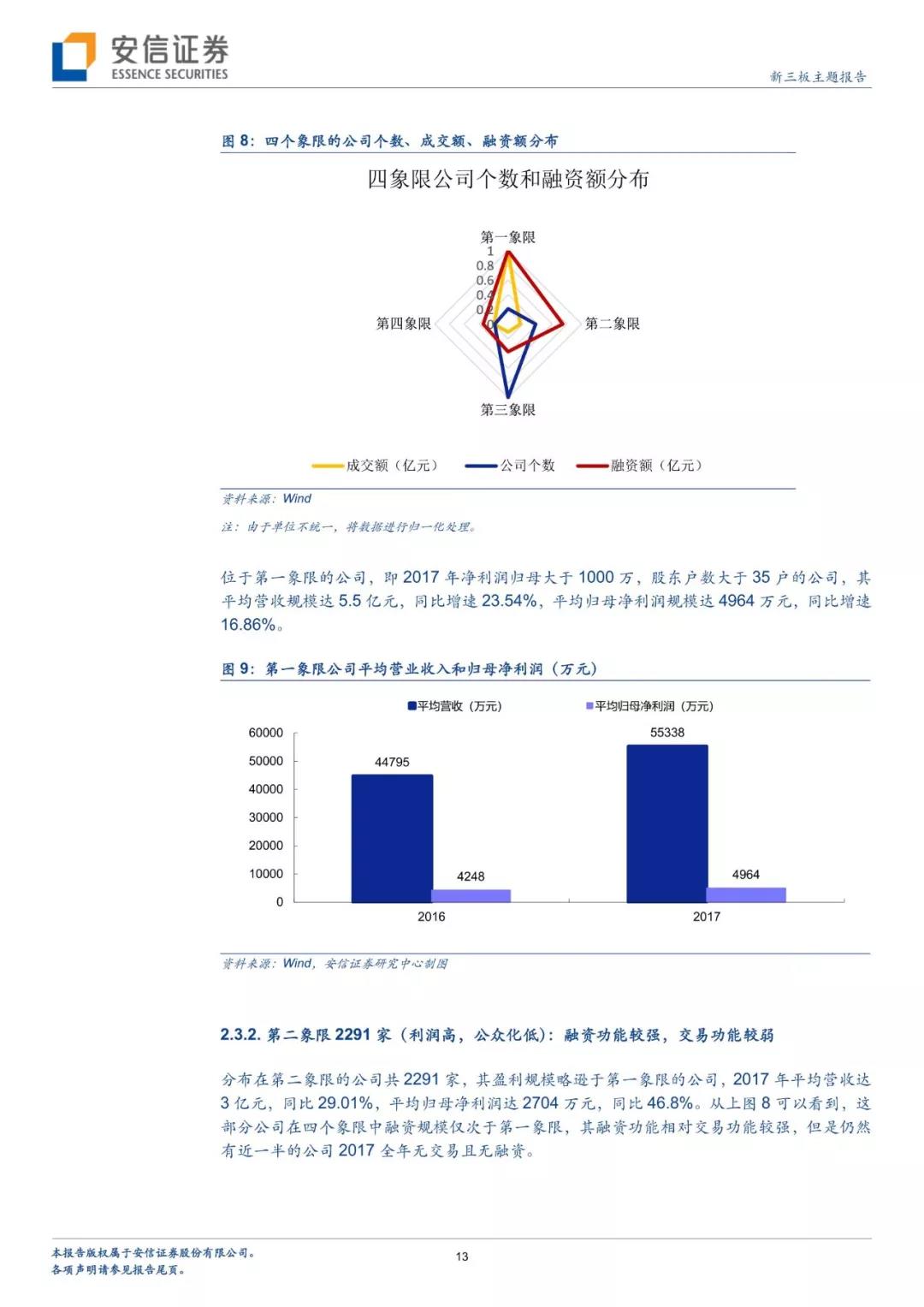

利润及公众化双维度限剖析新三板公司,优质企业浮出水面

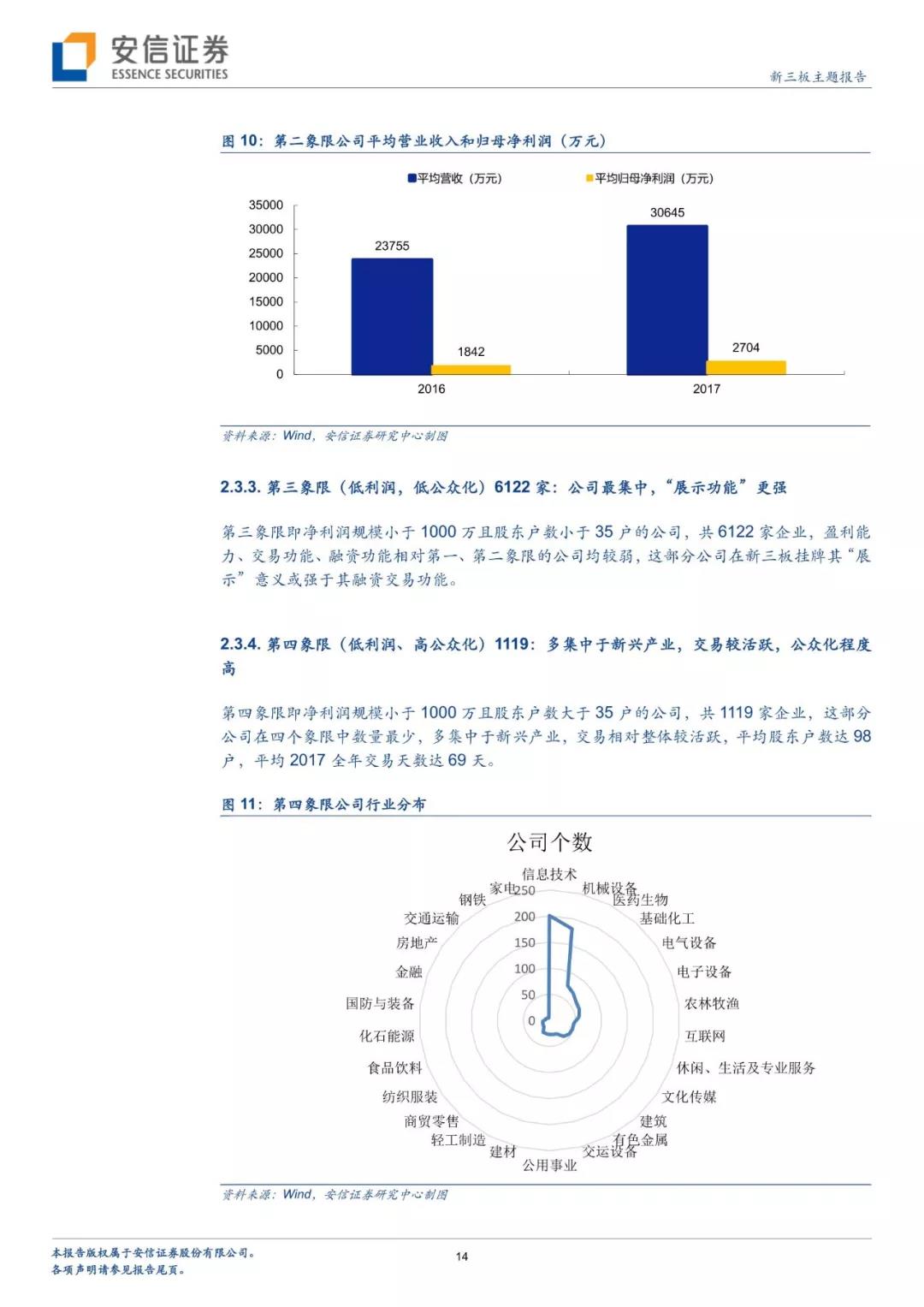

按照2017年归母净利润规模和新三板公司股东户数两个指标,分别代表公司的盈利能力和公众化程度将当前新三板公司分为四类。第一类公司(净利润1000万以上,股东户数35户以上)数量较少(共1278家),但却吸引了最多的成交额和融资额,兼具盈利能力强+公众化程度高的特点,诠释了新三板的“二八法则”,这部分公司占据了市场的大部分资金,且盈利能力强,未来如果推出再分层配套制度,或将成为潜在标的;第二类公司(净利润1000万以上,股东户数35户以下)其盈利规模略逊于第一象限的公司,其融资功能相对交易功能较强,但是仍然有近一半的公司2017全年无交易且无融资一半以上无交易且无融资;第三类公司(净利润1000万以下,股东户数35户以下)数量最多,其“展示”功能或强于交易融资功能;第四类公司(净利润1000万以下,股东户数35户以上)数量最少,多集中于新兴产业,交易相对整体较活跃,平均2017全年交易天数达69天,平均股东户数达98户,公众化程度较高。

多维视角看新三板公司2017年报表现

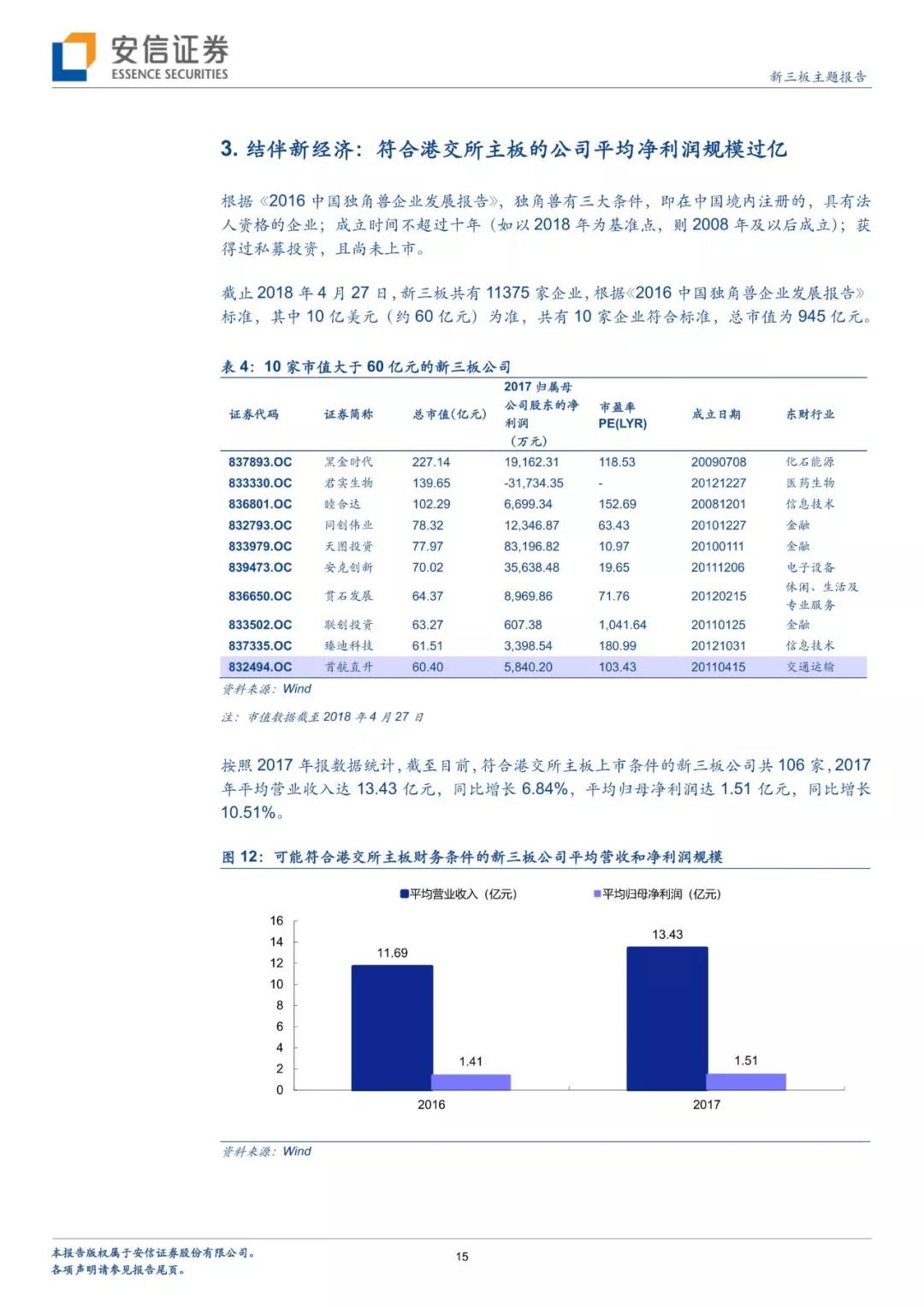

新经济视角,MINI独角兽近百家:根据《2016中国独角兽企业发展报告》标准,其中10亿美元(约60亿元)为准,新三板目前共有10家企业符合标准,总市值为945亿元。按照2017年报数据统计,符合港交所主板上市条件的新三板公司共106家,2017年平均营业收入达13.43亿元,同比增长6.84%,平均归母净利润达1.51亿元,同比增长10.51%。

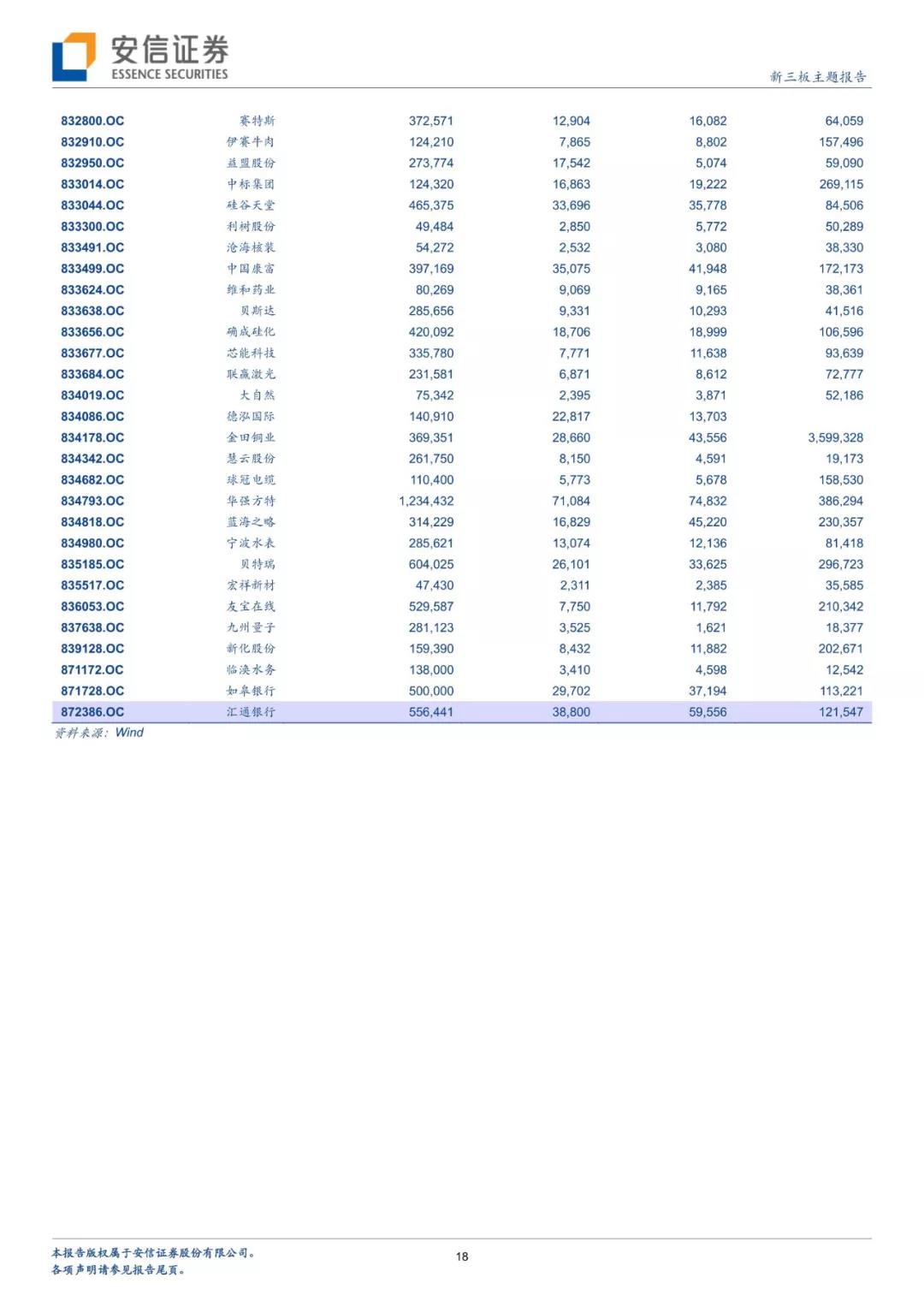

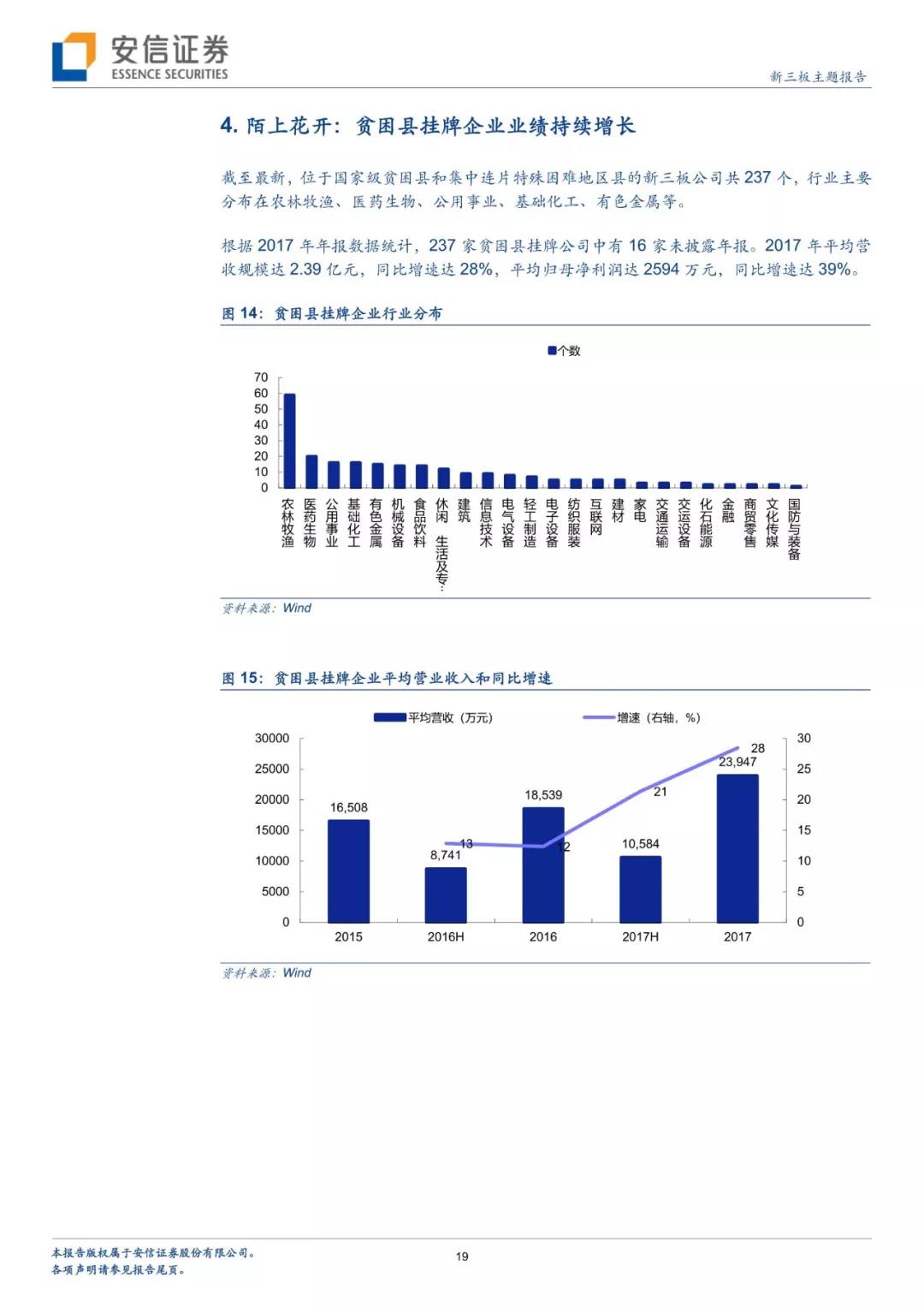

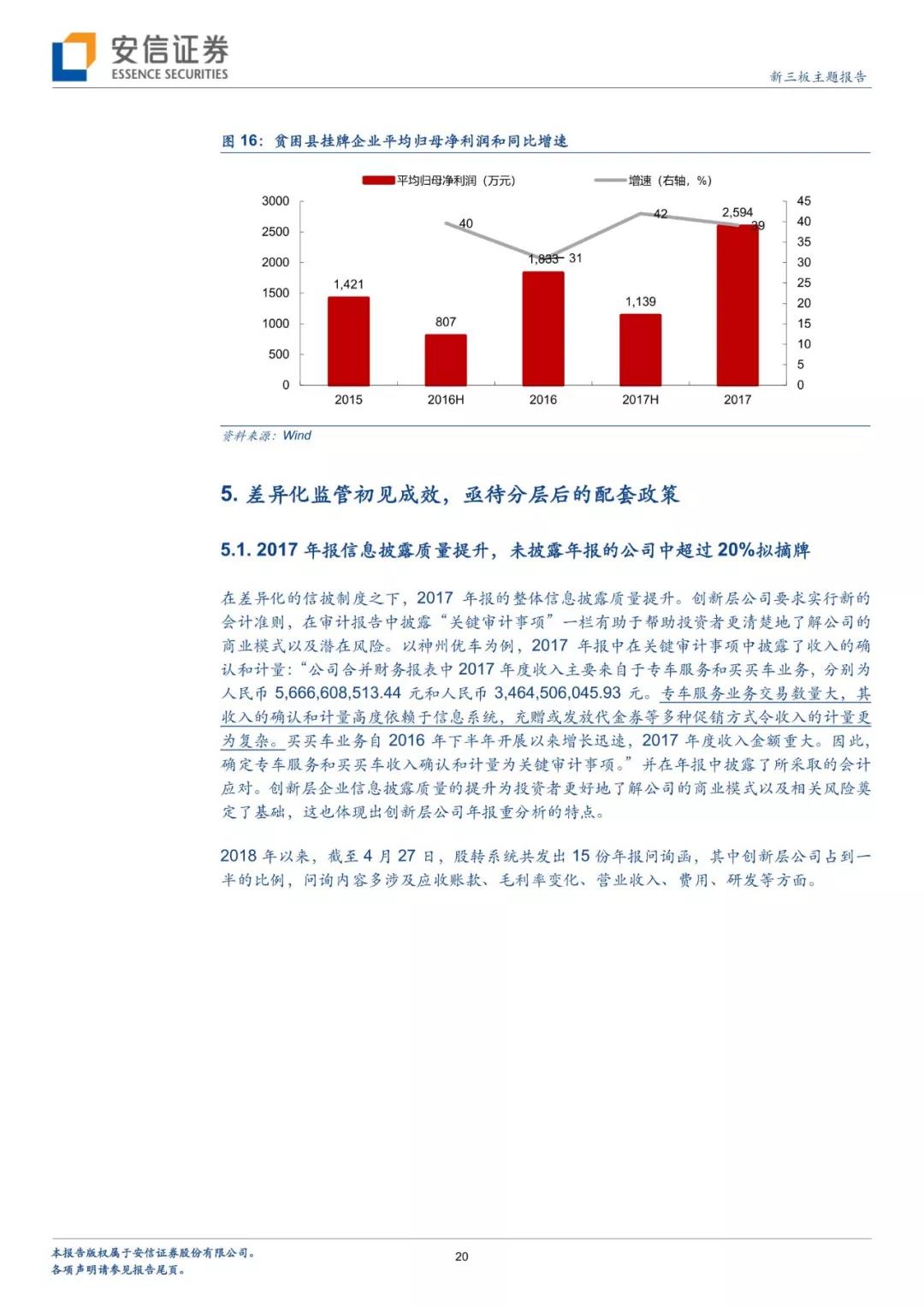

扶贫视角,新三板对扶贫做出重要贡献:位于国家级贫困县和集中连片特殊困难地区县的新三板公司共237个,行业主要分布在农林牧渔、医药生物、公用事业、基础化工、有色金属等。其中16家未披露年报。2017年平均营收规模达2.39亿元,同比增速达28%,平均归母净利润达2594万元,同比增速达39%。

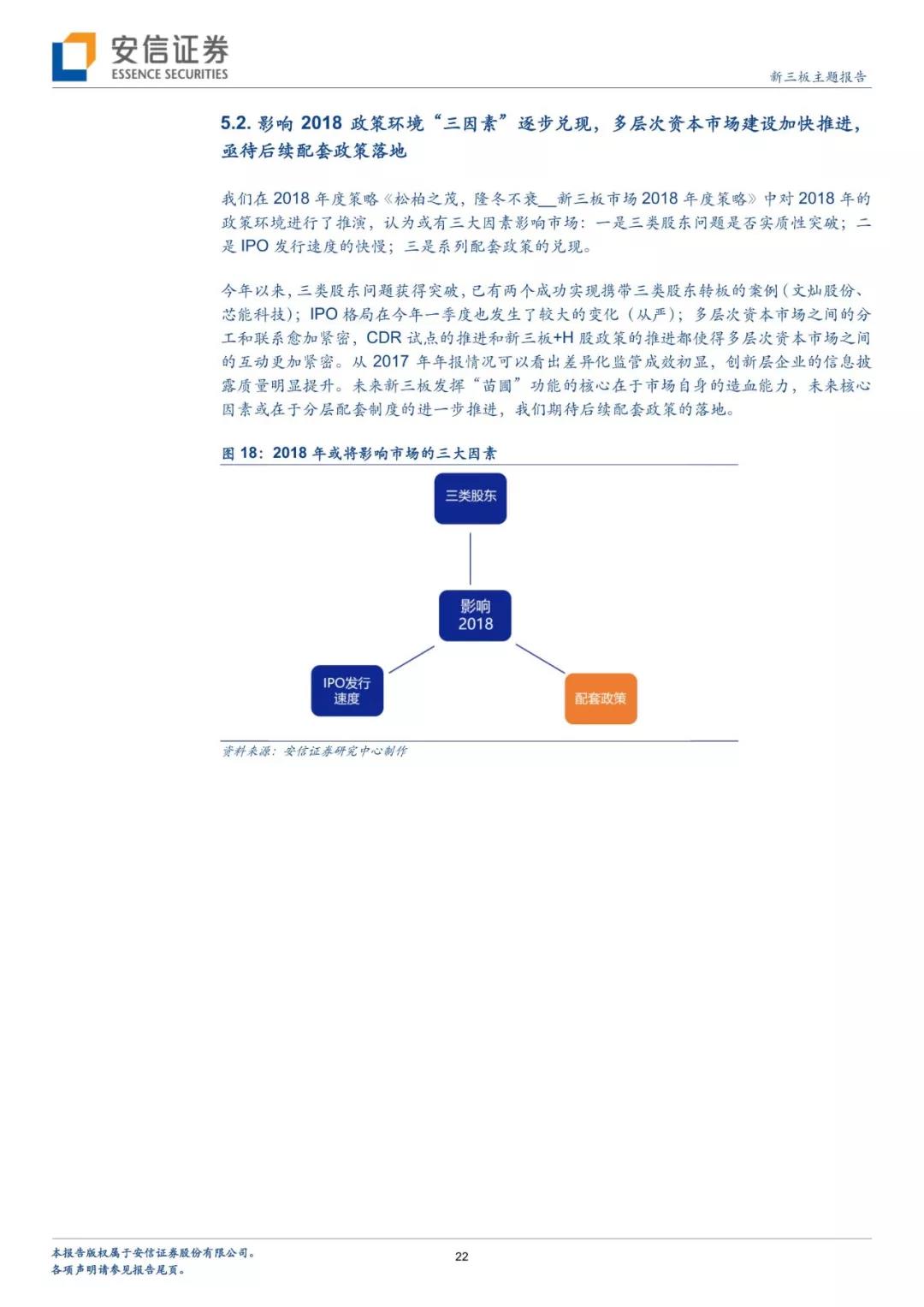

差异化监管初见成效,亟待分层后的配套政策

在差异化的信披制度之下,2017年报的整体信息披露质量提升。但是仍有138家公司仅公告了拟终止挂牌还未获受理,也没有公布2017年年报,而且这部分公司占整体未披露年报的公司比例达23%。对于信息披露监管方面或许仍存在一定的制度改进空间。影响2018政策环境“三因素”(发行制度、三类股东问题、配套政策)逐步兑现,多层次资本市场建设加快推进,未来核心因素或在于分层配套制度的进一步推进,我们期待后续差异化配套政策的落地。

风险提示:宏观经济下行、企业财务数据失真、流动性风险。

重点行业

新三板市场2018年度策略

物业

长期发展空间开启,目前估值处于历史中枢位置,企业的成长性是投资主线:关注规模与绝对营收较高的龙头股以及相对增速较高绩优股

医药

敏锐解读医药新政,深入挖掘细分龙头,持续跟进医药创新

TMT

“人口红利”将向“工程师红利”释放,技术创新是未来的主旋律;立足基本面,把握三条主线(云计算、5G/物联网和人工智能):(1)寻找估值低+行业景气度高+竞争优势强的细分领域龙头公司;(2)重视优质赛道中的龙头和次龙头公司;(3)寻找TMT相关领域的拐点机会

教育

投资坚守精品策略,遵循四大投资线条:

(1)后修法时代关注品牌化规模化的真龙头

(2)把握职业教育、在线教育等快速成长机会

(3)刚需支撑+适应冲击,线下培训仍是主流

(4)STEAM等素质教育风口显现

环保新能源

看好环保税+排污许可证+常态化环保督查开启的长期需求通道,细分板块未来关注再生资源>环卫>非电治理>工业治理。

新三板新能源汽车产业链公司的盈利能力较A股更加突出。后续增长将更多来自于优质企业议价权的提高与规模优势扩大带来的平均成本下降,行业龙头或将在后续时期持续受益。

传媒

手游依靠ARPU提升释放成长潜力,内容精品化带动价值提升,二八效应显著建议关注拥有精品制作能力、获取优质IP能力的公司。

智造

持续关注光电、核电、汽车电子等景气领域。

扫一扫关注 高新区挂牌公司服务协会 官方公众号,享受更精准的内容推荐!